I disse dage er Bitcoins og kryptovaluta på alles læber, og med god grund. Ikke siden dot-com boblen har vi set et investeringsobjekt stige så heftigt, som Bitcoin gør i disse dage. Da tech-aktierne steg i slutningen af 90’erne var det også noget “mystisk noget”. Internettet var relativt nyt, digitaliseringen var først lige ved at starte, og 80-90% af alle de små teknologiske vidundere vi benytter i dag, var først lige ved at opstå i tankerne hos diverse opfindere og firmaer.

Så de af jer, der kan huske tiden op til krakket i 2000-2001, husker måske også en undren over, hvad dette nye investeringsområde bestod af. Nogen spåede evig optur. Og man hørte investorer sige sætninger som:

“Denne gang er det helt anderledes” og “Der vil være en evig stigende efterspørgsel på tech-aktier”

Historien viste jo dog, at mange af tech-aktierne ikke kunne holde til forventningspresset, og de aktier, der overlevede krakket, blev som regel barberet ned i pris med fald på 80-95%, og det tog mange år, før de kom sig igen. Mange af de samme sætninger hører jeg nu igen omkring Bitcoins, og ofte hører jeg dem fra folk, der kun lige var født i år 2000, og derfor ikke har hukommelse af, hvordan det føles, når markedet falder med 50% og enkelte aktier falder med både 80, 90 og 100%.

Dette fik mig til at overveje, hvor god en investering kryptovalutaer egentlig er, når vi sammenligner med den risiko, der er indbygget i disse nye investeringsværktøjer. Så lad os tage et kig på lidt almindelige risiko-teori.

Sharpe ratio

En af de mest brugte værktøjer til at vurdere en investerings kvalitet med er den såkaldte Sharpe ratio. Dette er helt enkelt en formel, der sammenligner et afkast på et enkeltpapir eller en hel portefølje med den indbyggede risiko, man tager undervejs i investeringen.

Denne Sharpe ratio blev udviklet i sin tid af William F. Sharpe, og formlen ser således ud:

(Forventet afkast på en portefølje – risikofri rente) / porteføljen volatilitet målt i standardafvigelse

Det som denne formel gør er, at den tager et afkast på en portefølje og dividerer det med de statistisk forventede udsving, der er i porteføljen.

Men hvorfor bringer jeg nu denne gamle og lidt tørre formel på banen her midt i det fantastiske og rigdomsskabende kryptovalutamarked, som hærger verden lige nu? Jo, jeg tænke, at det kunne være spændende at se, hvor god en investering kryptovaluta rent faktisk er i forhold til almindelige “kedelige” aktier, valutaer m.m. For netop nu anses investorer i aktier og valutaer (her iblandt undertegnede) som ganske forældede investeringsdinosaurer, der helt enkelt ikke har gennemskuet det geniale i dette nye kryptomarked.

Og jeg er muligvis en gammel dinosauer efterhånden, men lad os se, hvordan krypto klarer sig, når vi sætter det i forhold til andre gængse investeringsværktøjer.

Vi ser her en hel masse forskellige linjer, men de to vigtigste er, i min optik, Bitcoin (blå pil) og SP500 (rød pil). Grunden til at jeg ikke tager den grå øverste linje med er, at dette er Bitcoinprisen i USD. Men da USD er faldet ret kraftigt overfor EUR det sidste lange stykke tid, så har jeg valgt Bitcoin-prisen renset for USD-bevægelser. Man skal jo lige huske, at hvis man har købt Bitcoins i USD og Bitcoinprisen fordobles, samtidig med at USD halveres (tænkt eksempel), så er man stadig i nul (hvis man er europæer og har handlet i USD).

Her i grafen ser vi altså, at Bitcoins på det seneste har været ca. dobbelt så god til at skabe afkast som SP500 har, når man fratrækker den indbyggede risiko i begge papirer.

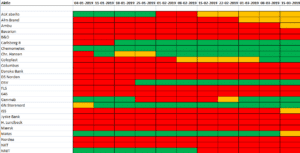

Men vi bliver nødt til at tage en anden risikofaktor med i billedet. For hvad nu, hvis vi står lige nu og skal vælge kryptovaluta? Hvordan kan vi vide, hvilken valuta, der bliver fremtidens vinder? Køber vi en ETF over SP500, så dækker den 500 firmaer, og vi er hermed en del af et meget bredt felt af aktier, så vi har spredt vores risiko meget ud. Hvis vi skulle gøre lidt det samme i kryptovaluta, så skulle vi købe en række forskellige produkter. Og her ses Sharpe ratio for en lang række af de mest kendte kryptovalutaer…